今天我们来聊聊[西甲违约金税],以下7关于企业的违约金税前利润扣除吗的观点希望能帮助到您找到想要的西甲。

- 1、合同违约金可以在企业所得税前扣除吗

- 2、违约金可以税前扣除吗

- 3、支付给客户的违约金可以税前扣除吗

- 4、合同违约金可以在所得税前扣除吗

- 5、企业违约金可以税前扣除吗

- 6、支付合同违约金可以税前扣除吗

- 7、违约金可以税前扣除么

贝壳体育小编整理了以下关于 [西甲违约金税] 一些相关资讯,欢迎阅读!

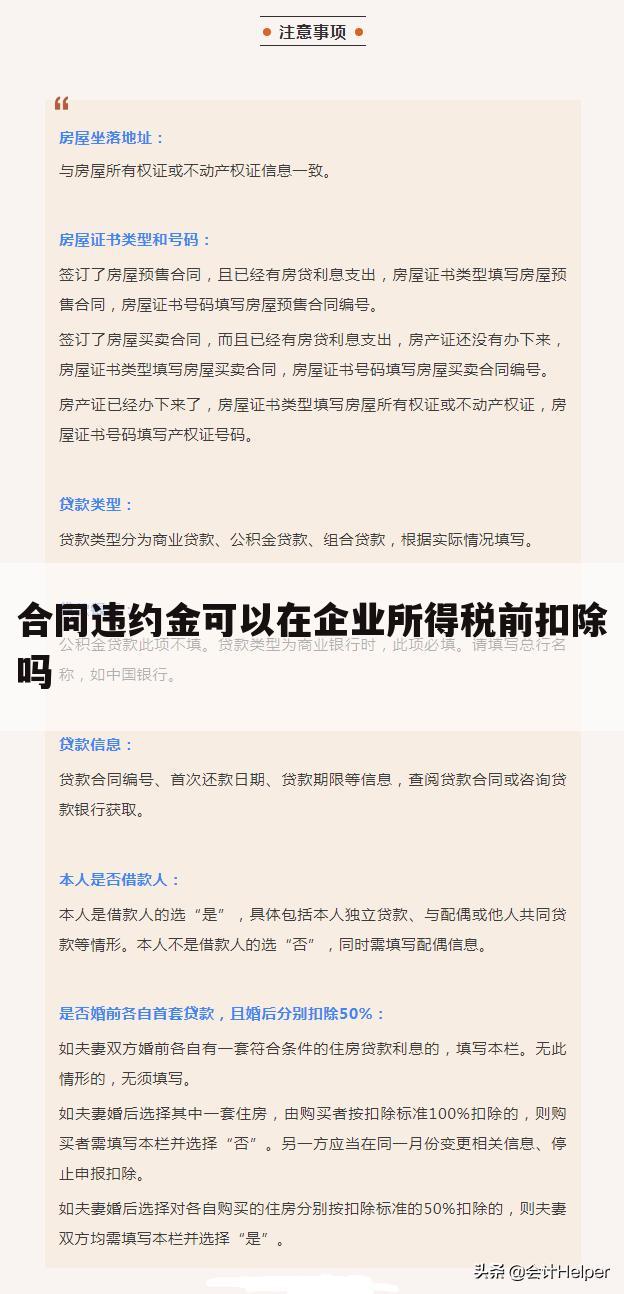

问题1:合同违约金可以在企业所得税前扣除吗

法律分析:根据《中华人民共和国企业所得税法》第八条规定:企业发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。

违约金计算的依据应该是订立运输合同的双方在合同中明确签订违约的条款,合理的凭据具体包括:运输合同、支付违约金的有关协议、支付违约金的银行结算凭证。

据此规定,在经营活动中发生的、按经济合同规定支付的违约金,属于与取得收入有关的支出,可以在税前扣除。

法律依据:《企业所得税税前扣除办法》第五十六条 纳税人按照经济合同法规支付的违约金(包括银行罚息)、罚款和诉讼费可以扣除。依据《企业所得税法》第十条 在计算应纳税所得额时,下列支出不得扣除:

(一)向投资者支付的股息、红利等权益性投资收益款项;

(二)企业所得税税款;

(三)税收滞纳金;

(四)罚金、罚款和被没收财物的损失;

(五)本法第九条规定以外的捐赠支出;

(六)赞助支出;

(七)未经核定的准备金支出;

(八)与取得收入无关的其他支出。

问题2:违约金可以税前扣除吗

违约金可以税前扣除,下列支出不得扣除:向投资者支付的股息、红利等权益性投资收益款项;企业所得税税款;税收滞纳金;罚金、罚款和被没收财物的损失;本法第九条规定以外的捐赠支出;赞助支出。

【法律依据】

《企业所得税税前扣除办法》第五十五条

纳税人发生的资产盘亏、报废净损失,减除责任人赔偿和保险赔款后的余额,经主管税务机关审核可以扣除。纳税人出售职工住房发生的财产损失不得扣除。

《企业所得税税前扣除办法》第五十六条

纳税人按照经济合同规定支付的违约金(包括银行罚息)、罚款和诉讼费可以扣除。

【温馨提示】

回答,仅为当前信息结合本人对法律的理解做出,请您谨慎进行参考!

如果您对该问题仍有疑问,建议您整理相关信息,同专业人士进行详细沟通。

问题3:支付给客户的违约金可以税前扣除吗

一、正面回答

支付给客户的违约金可以税前扣除。行政性罚款和滞纳金不允许税前扣除。在计算应纳税所得额时,向投资者支付的股息、红利等权益性投资收益款项、企业所得税税款、税收滞纳金不得扣除。

二、分析

违约金是违约方按照约定向另一方当事人支付的赔偿金。当事人依法支付的违约金,包括银行罚息、罚款和诉讼费属于与取得收入有关的、合理的支出,可以在计算应纳税所得额时扣除。

三、企业所得税税前扣除项目

1、业务招待费。企业发生的与生产经营活动有关的业务招待费支出,按照发生的60%扣除,但最高不得超过当年销售营业收入的千分之五;

2、广告费和业务宣传费。基数原则同业务招待费,超过部分结转,扣除销售营业收入15%;

3、职工薪酬。发放对象应为企业任职或受雇的员工,汇算清缴结束前已实际支付,列入工资薪金制度,固定与工资资金一起发放的福利性补贴应作为工资薪金处理;

4、职工福利费。不超过工资薪金总额14%,超过部分不得在以后年度结转扣除;

5、教育经费。发生的职工教育经费支出,不超过工资薪金总额2.5%,超过部分可以在以后年度结转扣除;发生的职工教育经费支出,不超过工资薪金总额8%的部分,超过部分,准予在以后纳税年度结转扣除;

6、捐赠支出。企业发生的公益性捐赠支出,不超过年度利润总额12%的部分,准予扣除。

问题4:合同违约金可以在所得税前扣除吗

合同违约金可以在企业所得税前扣除,依据《企业所得税法》第十条 在计算应纳税所得额时,下列支出不得扣除:(一)向投资者支付的股息、红利等权益性投资收益款项;(二)企业所得税税款;(三)税收滞纳金;(四)罚金、罚款和被没收财物的损失;(五)本法第九条规定以外的捐赠支出;(六)赞助支出;(七)未经核定的准备金支出;(八)与取得收入无关的其他支出。

如果合同中只对违约金做了原则性的规定,没有具体约定违约金的比例或数额,并且有关法律也没有明确规定违约金比例或者金额的,则可按《民法通则》及《合同法》中关于承担违约金责任的一般原则执行。一般来说合同违约金上限是不超过实际损失的30%。但是如果过高或者过低是可以请求法院给予减少或者增加的。一般来说合同违约金上限是不超过实际损失的30%。但是如果过高或者过低是可以请求法院给予减少或者增加的。《合同法》第114条第2款规定:约定的违约金低于造成的损失,当事人可以请求法院予以增加;约定的违约金过分高于造成的损失,当事人可以请求法院适当减 少。

【法律依据】:《企业所得税税前扣除办法》第五十六条规定:纳税人按照经济合同法规支付的违约金(包括银行罚息)、罚款和诉讼费可以扣除。

问题5:企业违约金可以税前扣除吗

法律分析:《中华人民共和国企业所得税法》第八条规定:企业发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。违约金计算的依据应该是订立运输合同的双方在合同中明确签订违约的条款,合理的凭据具体包括:运输合同、支付违约金的有关协议、支付违约金的银行结算凭证。据此规定,在经营活动中发生的、按经济合同规定支付的违约金,属于与取得收入有关的支出,可以在税前扣除。

法律依据:《中华人民共和国企业所得税法》 第八条 企业发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。违约金计算的依据应该是订立运输合同的双方在合同中明确签订违约的条款,合理的凭据具体包括:运输合同、支付违约金的有关协议、支付违约金的银行结算凭证。

问题6:支付合同违约金可以税前扣除吗

法律分析:可以,合同违约金可以税前扣除,行政性罚款和滞纳金不允许税前扣除。在计算应纳税所得额时,下列支出不得扣除:(一)向投资者支付的股息、红利等权益性投资收益款项;(二)企业所得税税款;(三)税收滞纳金。

法律依据:《中华人民共和国企业所得税法》第十条 在计算应纳税所得额时,下列支出不得扣除:

(一)向投资者支付的股息、红利等权益性投资收益款项;

(二)企业所得税税款;

(三)税收滞纳金;

(四)罚金、罚款和被没收财物的损失;

(五)本法第九条规定以外的捐赠支出;

(六)赞助支出;

(七)未经核定的准备金支出;

(八)与取得收入无关的其他支出。

第九条企业发生的公益性捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额12%的部分,准予结转以后三年内在计算应纳税所得额时扣除。

问题7:违约金可以税前扣除么

法律分析:可以税前扣除,下列支出不得扣除:(一)向投资者支付的股息、红利等权益性投资收益款项;(二)企业所得税税款;(三)税收滞纳金;(四)罚金、罚款和被没收财物的损失;(五)本法第九条规定以外的捐赠支出;(六)赞助支出;(七)未经核定的准备金支出;(八)与取得收入无关的其他支出。

法律依据:《中华人民共和国企业所得税税前扣除办法》第五十六条纳税人按照经济合同法规支付的违约金(包括银行罚息)、罚款和诉讼费可以扣除。

今天有关内容《┏ 西甲违约金税 ┛企业的违约金税前利润扣除吗》先分享到这里了,如果想要了解更多,请关注www.zqtybk.com,您的关注是给小编最大的鼓励。

本文由网上采集发布,不代表我们立场,转载联系作者并注明出处:http://www.zqtybk.com/xijia/3022.html